молоко,

молочна продукція,

суха сироватка,

сироватка

Огляд ринків ключових молочних товарів: суха сироватка

Глобальна ситуація

Як і по сухому знежиреному молоку, ринок сухої сироватки наразі відчуває найбільш гострий тиск поміж інших біржових молочних товарів. Враховуючи зазначене, констатуємо, що загальна світова пропозиція молочного протеїну суттєво перевищує попит на нього. Забігаючи наперед, аналогічні тенденції спостерігаються і в Україні, що підкреслює тісний зв'язок та залежність вітчизняного ринку від глобальних тенденцій.

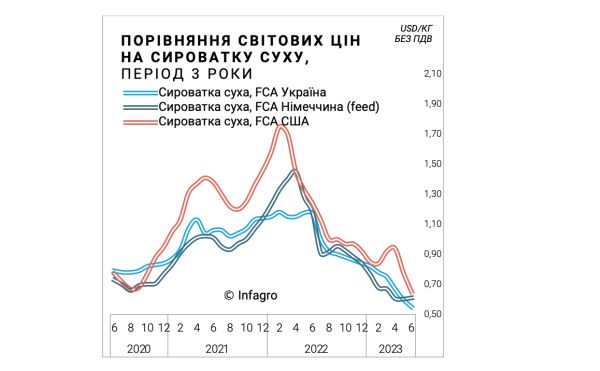

Як зазначали в матеріалі по сухому знежиреному молоку, баланс світового молочного ринку схилився на користь пропозиції в другій половині минулого року. Після фіксації рекордних цінових рівнів в першій половині 2022 року, вартість біржових молочних товарів почала швидко знижуватись. Аналогічна тенденція і по сироватці, але, на відміну від інших товарів, її вартість не стабілізувалась та продовжує зменшуватися.

Сьогодні ціни на товар на мінімумах за останні три роки, але це не рекордні відмітки. На перетині 2015−2016 років світові котирування опускалися нижче 500 USD/t, але негативним рекордом в сучасній історії є колапс 2008—2009 років, коли ціни падали до 300 USD/t та навіть нижче.

Чому ціни на суху сироватку досі не стабілізувалися, на відміну від інших товарів? Диспропорція молочного ринку генерувала надлишки сирого молока і вимагала їх трансформацію у біржові позиції. Порівнюючи економічний ефект виробництва пар СЗМ/масло або сир/сироватка, вибір переважної більшості регіонів схилявся до другого варіанту через ріст та стабільність цін на сири (особливо в рітейлі, де загальна споживча інфляція підхопила цінники готової молочної продукції на нові висоти). Таким чином виробництво сирів в експортоорієнтованих країнах суттєво збільшилось.

Відповідно до зростання по сирам, виросла і пропозиція сироватки, але ситуація ускладнилась також одночасним падінням попиту зі сторони ключового регіону — вірно, Китаю.

Ключові ринки

Головним споживчим ринком, який формує глобальні ціни сухої сироватки залишається Китай. Навіть попри зниження на 17% у 2022 році, обсяг китайського імпорту склав 600 тис. тонн товару. Сироватка в переважній масі в Китаї йде на годівлю свиней, тому динаміка виробництва та споживання свинини є головним фактором для зовнішніх закупівель сухої сироватки в країну. Минулого року жорсткий карантин призвів до падіння потреби в м’ясі, відповідною була і динаміка сироваткового імпорту. З кінця 2022 року ситуація покращилась, ми спостерігаємо перманентне збільшення закупівлі товару в Китай, проте навіть ця позитивна динаміка поки не може переламати падаючий тренд світових цін сухої сироватки — пропозиція досі перевершує попит.

Ключовим постачальником сироватки в Китай є Сполучені Штати, які забезпечують половину зовнішньої потреби в товарі. Судячи з динаміки, США в найближчі роки може перегнати ЄС-27 в рейтингу світових лідерів експортерів сироватки, крім Китаю, вони забезпечують потребу Мексики та Канади, а також конкурують з ЄС на ринках Південно-Східної Азії, Японії та Південної Кореї. Загальний обсяг контрактів на продукти сироваткової групи в 2022 році склав рекордні 660 тис. тонн. Поточну ситуацію з сироваткою на американському ринку характеризує той факт, що минулого тижня на спотовому ринку Чиказької біржі (CME) було продано нетипово великий обсяг товару, який обвалив ціни до 500 USD/t (по нижній межі діапазону). Загалом, з початку року через біржу продано рекордну кількість товару, що підтверджує загальну обширну пропозицію.

Але ЄС поки експортує найбільші обсяги товару, за підсумками минулого року з країн блоку відвантажено 780 тис. тонн товару. Як і для США, ключовим напрямком для європейського продукту є Азія, а саме Китай та Південно-Східна Азія. Враховуючи конкуренцію на азійських ринках, експортери також мусять демпінгувати в ціні для забезпечення високих продажів. Споживча інфляція допомогла європейським сироварам втримати порівняно високу вартість для сиру (окрім заводів, які працювали на продукції без торгової марки, так званий небрендований опт), за рахунок цього у операторів був буфер для зниження по ціні сироватки. Але вже зараз ці можливості почали нівелюватися, навіть порівняно з парою СЗМ/масло.

Порівняння актуальних цін на суху сироватку (кінець червня):

- 890 USD/t, FCA, Німеччина (food, ZMP)

- 650 USD/t, FCA, Німеччина (feed, ZMP)

- 600 USD/t, FOB, США (USDA)

- 550 USD/t, FCA, Україна (Інфагро)

Україна

Український ринок в повній мірі відчуває негативні наслідки глобальних тенденцій, ба більше, має додаткові проблеми, пов’язані з війною.

Частка українського експорту сироватки в світових масштабах наразі несуттєва, але як і у інших експортерів, останні 5 років зовнішня торгівля України зав’язана на продажах в Китай (з часткою 40−50% під цей ринок). Тому ціноутворення на товар формується з огляду на конкуренцію, в тому числі з лідерами, США та ЄС. При цьому, враховуючи блокування агресором наших портів, українська ціна вимагає дисконт через дорогу логістику. Але навіть дисконти зараз не рятують ситуацію — вартість товару продовжує сипатись.

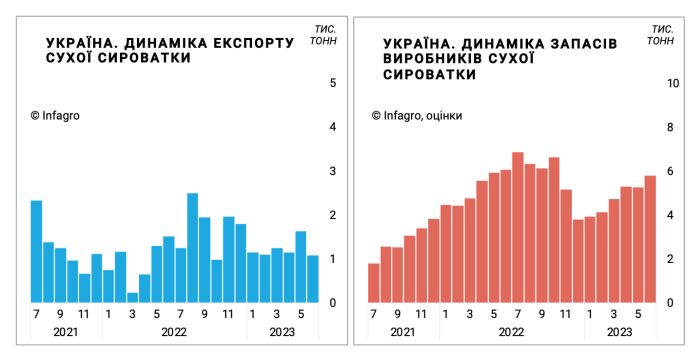

Ще три роки назад Україна щомісячно експортувала близько 2 тис. тонн сухої сироватки, але в другій половині 2021 року обсяги продажів товару скоротились по ряду причин (в першу чергу, через зниження інтересу Китаю). З цього моменту в країні почали «будуватися» запаси сироватки, повномасштабна агресія росії сприяла збереженню даного тренду. Як наслідок, в третьому кварталі 2022 року ми мали рекордні залишки товару на складах. Осінні ракетні удари по цивільній інфраструктурі і спровоковані блекаути були причиною відмови від сушіння сироватки збоку багатьох операторів — це є головною причиною «розвантаження» складів.

Незважаючи на «повернення» Китаю на ринок в першій половині поточного року, Україна, через ціновий фактор, не змогла суттєво наростити експорт сироватки. Собівартість виробництва не дозволяє робити додаткові дисконти, зовнішні відвантаження переважно оцінюються в 1 тис. тонн щомісячно, а склади знову зростають.

Ризики та можливості

В поточних умовах, ситуація, як і по сухому знежиреному молоку, поки виглядає песимістично. При цьому, на відміну від СЗМ, ціни на суху сироватку ще прагнуть означити мінімуми. Європейські трейдери донедавна вважали, що в травні вже пройшли період мінімальних цін, але поточна ситуація в США цього поки не гарантує.

Прогнози для сироватки мають будуватися через попит на азійських ринках, але ми бачимо, що пожвавлення закупівель навіть з боку Китаю не рятує ціновий тренд. Пропозиція також має скоротитися — крім загального зниження виробництва сировини в ЄС та США, має скоротитися і випуск сирів, поточне зниження купівельного попиту в країнах Заходу може в цьому допомогти.

У випадку сироватки, мусимо спочатку говорити про стабілізацію вартості в ключових регіонах, а потім вже про можливий ріст. Як видно з малюнків, експортні ціни на український товар чутливо реагують на світові тренди, тому теоретичне пожвавлення на глобальних ринках буде позитивним сигналом і для українських сироварів.