сир,

експорт сиру,

сироваріння

Огляд ринків ключових молочних товарів: сири

Глобальна ситуація

Як і по маслу, ринок сиру ділиться на біржовий, де торгуються великі партії переважно небрендованого товару (або навіть напівфабрикатів), та на сир, кінцевий продукт, який має власну торгову марку, може бути фасований та мати різну витримку. Частка другого більша, і тут існують десятки, а то і сотні різних сортів та найменувань, а відповідно класифікації міжнародної торгівлі сюди також додаються свіжі сири, які ми зазвичай відносимо до кисломолочної групи.

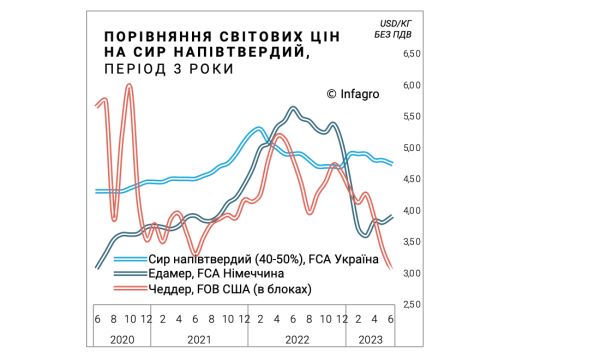

Але для аналізу цінових трендів ми, звісно, орієнтуємось на першу, біржову категорію, тобто тверді та напівтверді сири, нефасовані, які мають витримку до 2 місяців. Тут найбільш масово представлені позиції: Едам, Гауда та Чеддер з короткою витримкою, у випадку України — сири типу «голландський» та екс-«російський».

З огляду на те, що навіть біржові позиції близькі до кінцевого споживача через такий канал дистрибуції, як Horeca (громадське харчування), майже всі позиції чутливо реагують на споживчі тенденції. Відповідно, останні роки, через епідемію COVID та високу інфляцію, світовий ринок сирів зазнав суттєвої турбулентності.

Саме через коронавірус та локдауни, ціновий тренд на сири в США в 2020 році був схожим на «американські гірки», проте минулорічна інфляція вплинула на тренди глобальніше — в переважній більшості регіонів були зафіксовані рекордні вартісні позначки для сирів.

Зовнішня торгівля сирами за підсумками 2022 року майже не змінилась порівняно з 2021 року, але динаміка цін нерівномірно вплинула на результати продажів в ключових експортних регіонах.

Ключові ринки

ЕС-27 займає провідну позицію виробництва та експорту сирів в світі. Разом зі свіжими сирами, випуск продукції в регіоні сягає 10 млн. тонн щорічно, проте темп росту в минулому році зупинився, що пов’язано із загальним обмеженням пропозиції сировини в Європі. При цьому вплив глобальної інфляції сприяв скороченню експорту в 2022 році (-4%), з щомісячним спадом торгівлі по мірі росту цін. Найбільше ринок постраждав, від зниження продажів в Україну (-20 тис. тонн до 2021 року), Чилі (-11 тис. тонн), Китай (-9 тис. тонн), Японію (-8 тис. тонн). Різке падіння цін в 2023 році на біржові позиції стабілізувало тренд скорочення зовнішньої торгівлі, проте поки не змогло сприяти відновленню динаміки росту. У зв’язку зі зниженням споживчих настроїв, за минулі півроку частка пропозиції біржових позицій по сирам збільшилась в ЄС, але рівні запасів ще весною лишались на робочих відмітках. Ситуація могла змінитись в останні місяці, адже після періоду стабілізації та відновлення, в липні ми знову бачимо зниження спотових та ф’ючерсних цін на сири.

Інші тренди спостерігались на ринку сирів в США. Інфляція також вплинула на Штати в минулому році, проте, зниження цін в середині року допомогло стимулювати як внутрішній попит, так і зовнішню торгівлю. За підсумками 2022 року для американського ринку характерний ріст як виробництва сирів, так і реалізації, тобто внутрішніх та зовнішніх продажів. Даний тренд був характерним і для першої половини 2023 року, таким чином, сировари США частково замістили на світовому ринку своїх конкурентів, ЄС та Нову Зеландію, експорт яких, навпаки, знижувався останні півтора роки. Але не все так райдужно і в Сполучених Штатах, ріст пропозиції сировини підтримує нарощування темпів виробництва сирів, але зовнішній попит скорочується. Дисбаланс штовхає ціни на американські сири донизу, позначка в 3000 USD/t вже подолана, що, в свою чергу, також рухає закупівельні ціни на сире молоко класу 3, призначеного як раз під виробництво сирів (сировина оцінюється вже на рівні 30 центів, найнижчий показник з часів провалу на початку епідемії COVID).

Окремо також треба зазначити головних імпортерів, адже після Брексіту, саме Велика Британія стала світовим лідером в обсягах закупівлі сирів (їхній масштаб до цього приховувала внутрішня статистика європейської торгівлі). Не дивлячись на мінімальний обсяг зовнішніх закупівель з 2009 року, в 2022 році Сполучене Королівство імпортувало більше 400 тис. тонн сирів, абсолютна більшість яких поступила з ЄС.

До Брексіту світовим лідером вважалась Японія, вона і залишається серед лідерів, але щорічне зниження імпорту призвело до того, що Саудівська Аравія почала сперечатися за друге місце в рейтингу глобальних покупців. Крім визнання найбільших експортерів, ЄС та США також входять в Топ-5 світових імпортерів сирів, що пояснюється високою ємністю локальних ринків.

Порівняння актуальних цін на сири (початок липня):

- 4450 USD/t, FAS, Чеддер Нова Зеландія (GDT, Contract 2)

- 2950 USD/t, FOB, Чеддер США (CME)

- 3950 USD/t, FCA, Едамер Німеччина (ZMP)

- 4700 USD/t, FCA, Сир напівтвердий 40−50% Україна (Інфагро)

Україна

Український ринок сирів за останні 10 років зазнав суттєвої трансформації. З серйозного експортера ще в 2012 році, в 2020—2021 роках країна стала з запасом нетто-імпортером сиру (тут аналізуємо тільки натуральні сири, без сирних продуктів). Причин багато: попередня залежність від російського ринку, економічні кризи, трансформація балансу попиту та пропозиції, зношення заводів та неспроможність фінансової системи надати бізнесу можливості для модернізації, інше.

В 2019 році, через цінову кон’юнктуру та усунення тарифних торгівельних бар'єрів, почалась експансія європейських сирів на українському ринку. Тільки повномасштабне вторгнення росії та девальвація гривні знизили темпи імпорту сирів в Україну, але в 2023 році ми спостерігаємо відновлення обсягів закупівель продукції з Європи. Покупцем переважно виступає українських рітейл, 50% імпортних сирів надходить з Польщі.

Цікаво зазначити, що та ж девальвація, а також споживча інфляція в ЄС, дозволили в минулому році наростити експорт українських сирів в Європу, тим самим навіть налякавши польських операторів та споживачів, які до цього мабуть і не знали, що в Україні є пропозиція сирів… Проте, така ситуація була короткочасною, обвал цін в ЄС та світі в 2023 році став причиною повернення українського ринку до стану чистого імпорту в торгівельному балансі сирів.

Класичними ринками збуту українських сирів останні роки є пострадянський простір, переважно це Казахстан та Молдова, куди українські сировари продають брендовану продукцію. Через це середня вартість сирів навіть в опті є високою порівняно з іншими експортерами.

Більш затратна виробнича складова собівартості української продукції навіть при умові конкурентних закупівельних цін на сировину, призводить до вищих цін на готовий товар. Поточна дорожнеча експортної логістики з України додатково послаблює нашу конкуренцію на зовнішніх ринках.

Ризики та можливості

Як і по іншим біржовим позиціям, щоби нормалізувати поточну ситуацію та запобігти подальшому зниженню цін на сири, глобальна пропозиція і попит повинні збалансуватися. Проте не можна сказати, що, ситуація по сирам наразі критична (навіть в США), запаси експортерів знаходяться на прийнятних рівнях, а відносно низькі ціни стимулюють збільшення споживання продукції, навіть на тлі можливої глобальної рецесії.

Не дивлячись на імпортоорієнтований баланс, в Україні є позитивні моменти. Українським сироварам вдалося нав’язати боротьбу з імпортом за допомогою цінової політики в рітелі, що дозволяє збільшити обсяги виробництва та наростити частку присутності на внутрішньому ринку (з 66% в 2021 році до 70% в 2023 році, відповідно до оцінок та розрахунків Інфагро).

Аналіз складських запасів також не демонструє ризиків для балансу в другому півріччі. Головною проблемою сироварів лишається «утилізація» сироватки (ситуація по ринку сухої сироватки проаналізована тут).

Є і надихаючі моменти: за останні 3 роки українські сировари успішно випробували себе у виробництві свіжих та м’яких сирів, тим самим нав’язавши конкуренцію імпортним категоріям у покритті потреб внутрішнього ринку; успішний, хоч і короткочасний, минулорічний кейс експорту сирів в ЄС, схоже, став для ряду операторів причиною до інвестицій у нові лінії виробництва сирів типу Едам/Гауда (попри фінансову та економічно кризу, сподіваємось, проекти будуть втілені вже найближчим часом). Такі приклади є позитивними сигналами для всього молочного ринку, адже по мірі наближення Перемоги ми також бачимо однозначний потенціал зростання внутрішнього споживання.