молоко,

масло,

вершкове масло,

молочний ринок,

молочні товари

Огляд ринків ключових молочних товарів: вершкове масло

Глобальна ситуація

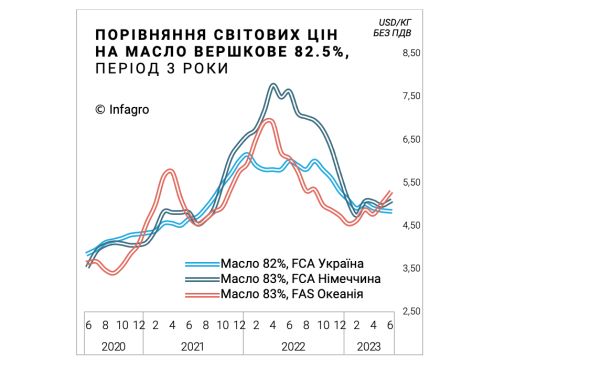

Від проблемних протеїнових товарів переходимо до більш збалансованої ситуації по молочним жирам — головний маркер тут вершкове масло. Проте, треба зазначити, що проблем та невизначеності на цьому ринку також вистачає.

На відміну від сухого молока та сироватки залежність від світової торгівлі, точніше, глобального імпорту, у масла порядком нижче. Такі визначні експортні регіони, як ЄС та США переважно орієнтуються на власний споживчий ринок, а Штати, на додачу до експорту, є одночасно і серйозним імпортером вершкового масла.

Тому такі події, як локдаун 2020 року, пов'язаний з епідемією COVID, можуть серйозно впливати на біржовий ринок масла — так, через загальне падіння попиту в Horeca в 2020—2021 роках, світові ціни на масло суттєво знизились.

Подальша інфляція,

Ключові ринки

Наслідком цих подій є поточна фіксація падіння внутрішнього споживання вершкового масла в ЄС, ключовому споживчому ринку для товару.

Підтвердженням виступають як дані падіння прямих продажів в рітейлі провідних молочних країн, Німеччини та Франції, а також оцінки поточного стану запасів товару на складах — на початок травня залишки масла в ЄС виросли до 200 тис. тонн. Схожий показник фіксувався в 2016 році, а рекорд останнього десятиріччя в 2019 року склав 250 тис. тонн. Для прикладу, мінімальні запаси, які фіксувались в ЄС на початку 2017, 2018 та 2022 років і які в подальшому призвели до цінових рекордів, оцінювались на рівні 100 тис. тонн, тобто вдвічі менше від поточного показника (точніше, від травневого).

Але ЄС не тільки споживає масло, але і активно його експортує. Цікаво, що головними ринками, куди країни Європейської співдружності продають товар, є США та Велика Британія (сукупно, майже половина експортних обсягів), тобто ринки, які купляють фасоване брендоване масло. Отже, в експорті ЄС орієнтується в першу чергу на високомаржинальну продукцію, що додає вартості виробникам у реалізації їх товарів по світу.

В той же час така стратегія, помножена на світову інфляцію, спричинила суттєве зниження зовнішніх продажів європейського масла в 2022 році (-4% до рівня 255 тис. тонн, разом із зневодненим молочним жиром) і сприяла накопиченню поточних запасів.

Головним з відривом світовим експортером молочних жирів (масла та зневодненого молочного жиру) є Нова Зеландія. На відміну від ЄС та США, тут країна повністю зав’язана на зовнішні ринки, а точніше, на продажі в Китай. КНР і по даному товару є найбільшим глобальним імпортером, падіння попиту минулого року, пов’язаного з жорстким карантином, не відобразилось на потребі в молочних жирах, обсяги імпорту масла в 2022 році в Китай навіть збільшились. Цим скористалась Нова Зеландія та замість незатребуваного сухого незбираного молока, наростила виробництво молочних жирів разом з сухим знежиреним молоком. Відвантаження 2022 року таким чином збільшились на 13% до 450 тис. тонн (з часткою Китаю 27%).

Також треба відзначити цьогорічний попит на жири з боку регіону MENA (Близький Схід та Північна Африка). Північноафриканські покупці в першому півріччі активно поводили себе на ринку,

Порівняння актуальних цін на масло вершкове (початок липня):

- 4840 USD/t, FAS, Нова Зеландія (GDT, Contract 2)

- 5380 USD/t, FOB, США (CME, Grade AA)

- 5000 USD/t, FCA, Німеччина (ZMP)

- 4800 USD/t, FCA, Україна (Інфагро)

Україна

Українська модель ринку молочних жирів,

в т. ч. вершкового масла, нагадує структуру ЄС та США. В першу чергу орієнтація йде на внутрішній ринок, зовнішня торгівля здійснюється по залишковому принципу.

При цьому, в 2017—2018 роках, коли спостерігались рекордні ціни на вершкове масло в ЄС та світі, українські оператори були не проти користатись можливістю для заробітків на зовнішніх ринках. Навпаки, коли в 2019—2021 роках ми спостерігали одночасне збільшення внутрішнього споживчого попиту та зниження пропозиції, Україна почала активно імпортувати масло (в тій же Європі).

Повномасштабне вторгнення росії в 2022 році змінило молочний баланс, в Україні знову з’явились надлишки жирів, а імпорт став нерентабельним. «Зелене світло» на торгівлю з ЄС-27 дозволило вигідно проекспортувати «зайве» масло, при цьому зниження світових цін на товар наразі не спонукає до активних зовнішніх продажів вершкового масла і не провокує дефіцит в середині країни. Середньомісячний експорт в 2023 році знаходиться в рамках 600−1000 тонн.

Поточна динаміка запасів (принаймні, їх оцінка) демонструє типове накопичення товару на складах — це сезонне явище, пов’язане з пропозицією сировини та, відповідно, цінової кон’юнктури на ринку сирого молока. Рівень запасів знаходиться на нормальних рівнях для цієї пори року і має стабілізуватися в найближчі місяці.

Актуальні ціни українського товару близькі до показників ключових експортерів, тому ринок готовий до будь-яких необхідних корегувань.

Ризики та можливості

Хоч і в меншій мірі, світові ціни на масло також знаходяться на порозі невизначеності. Липень почався невдало для експортерів, на попит також будуть тиснути високі запаси товару в ЄС.

Тим не менш, низькі ціни біржових позицій та дезінфляція споживчого ринку, яка прискорилась в останні місяці, будують непоганий плацдарм для повернення глобального попиту на масло.

Для українського ринку поточна ситуація є робочою. Попит на масло в середині країни непоганий навіть враховуючи досить пристойні запаси — оператори розуміють, що варто накопичити «жирок» на осінь-зиму саме зараз, адже імпорт залишається невигідним, а собівартість виробництва в подальшому може зростати по мірі сезонного росту попиту на сировину.

Також варто зазначити, що в 2023 році очікуємо збільшення виробництва сирів в Україні (спойлер — про них поговоримо в наступному матеріалі), цей сценарій може спричинити зниження обсягів сировини, в першу чергу молочних жирів, для виробництва вершкового масла. Тому поточна стратегія накопичення запасів є вірною і зможе нівелювати ймовірний дефіцит в осінньо-зимовий період.