Молоко і ферма

Війна в Україні та світовий молочний ринок

Глобальний молочний ринок у першому кварталі поточного року розвивався під тиском факторів, сформованих ще в другій половині 2021-го. Загалом вони характеризувалися дисбалансом попиту і пропозиції, що утворився під впливом недостатнього рівня виробництва молока в попередні періоди та високого імпортного попиту. Ситуація загострюється через здорожчання складових собівартості як сирого молока, так і молочної продукції на тлі воєнного протистояння між двома найбільшими постачальниками кормів та палива — Україною та росією. РИНКИ. ЦІНИ. ПРОГНОЗИ

РИНКИ. ЦІНИ. ПРОГНОЗИ

Rabobank пише, що війна між росією та Україною додає невизначеності до і без того нестабільного світового молочного ринку. «Імпорт молочної продукції з ЄС і США відігравав свою роль на російському ринку до 2014 року, коли було введено ембарго. Разом з тим, ціни на корми, добрива та енергоносії будуть суттєво рости», — зазначають аналітики.

Згідно з дослідженням Rabobank, високі ціни на енергоносії впливають на всю економіку: «Однак в молочному секторі це матиме особливий вплив на енергоємні роботи, зокрема розпилювальних сушарок для сухого збираного і незбираного молока та сироватки».

Rabobank очікує, що цей тиск буде найбільш відчутним в ЄС, де приблизно третина поставок газу іде з росії: «Стрибки цін на природний газ можуть перешкодити надходженню молока на заводи, що займаються сушкою молока, при цьому позиції заводів з виробництва сиру і сироватки можуть бути трохи кращими».

ЯК РОЗВИВАВСЯ СВІТОВИЙ МОЛОЧНИЙ РИНОК

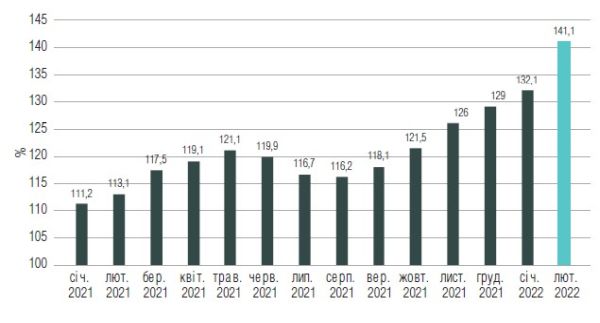

Середнє значення Індексу цін на молочну продукцію ФАО в лютому 2022 року становило 141,1 пункту (графік 1), що на 8,5 пункту (6,4%) вище рівня січня. Таким чином, зростання значення індексу триває вже шостий місяць поспіль, внаслідок чого його показник виявився на 28 пунктів (24,8%) вищим порівняно з відповідним періодом минулого року.

Графік 1. Динаміка індексу цін на молочні продукти ФАО, %

Джерело: ФАО.

У лютому міжнародні котирування всіх видів молочної продукції, представленої в цьому індексі, підвищилися через скорочення пропозиції на світових ринках, і тенденція триває через більш низьку, ніж очікувалося раніше, пропозицію молока в Західній Європі та Океанії. Зниження пропозиції у світі, а також стабільний імпортний попит, особливо в Північній Азії та на Близькому Сході, призвели до різкого підвищення котирувань сухого незбираного молока та сиру.

Крім того, внаслідок скорочення постачання молока на сушильні підприємства в Західній Європі також значно зросли міжнародні ціни на сухе збиране молоко, а зростання цін на вершкове масло спровокувало високий попит на спотовому ринку.

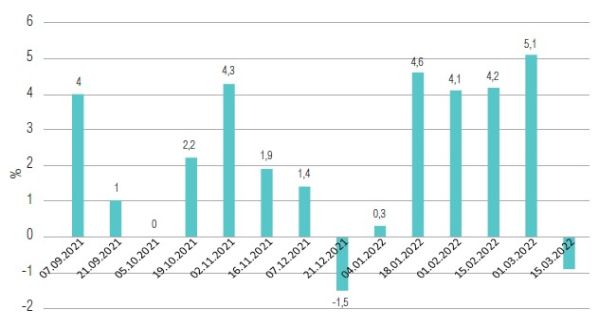

Графік 2. Динаміка Індексу цін на молочні продукти GDT,%

Джерело: GDT.

Крім того, індекс цін Global Dairy Trade (GDT) досяг рекордного рівня на торгах 1 березня і був найвищим за останні десять років. Після чого, на торгах 15 березня через послаблення попиту з боку Китаю, на фоні нових спалахів COVID-19, індекс дещо просів. Хоча значення все ще залишаються рекордними. Індекс опустився на 0,9% (графік 2). Середня ціна тонни молочних продуктів становила 5039 дол./т.

Сир «Чеддер» піднявся майже на 0,3% — до 6412 дол./т, а масло подешевшало на 1,8% — до 6958 дол./т. Cухе незбиране молоко опустилося в ціні на 2,1% — до 4596 дол., а сухе збиране молоко підскочило на 1,6% — до 4545 дол. тонна. Безводний молочний жир подорожчав на 0,4% — до 7111 дол./т, а лактоза на 0,6% — до 1618 дол./т.

За даним аналітиків Rabobank, основною причиною зростання цін на молочні продукти стало зниження рівня виробництва сирого молока на всіх ключових ринках. У своєму щоквартальному звіті «Глобальна молочна промисловість у 2021 році» (за підсумками чотирьох кварталів) зазначається, що виробництво впало до показників 2014 року. Поєднання низького зростання світової пропозиції молока в основних експортних регіонах та високого попиту на імпорт із боку Китаю протягом 2021 року створили основу для нинішнього рівня цін.

Так, в Європейському союзі у 2021-му було вироблено 144,4 млн. т молока, що на 0,3% (або 483 тис. т) менше, ніж у 2020 році. Топ-3 виробники регіону показали в річному підсумку скорочення виробництва молока. Німеччина скоротила обсяги на 1,9% — до 31,9 млн. т, Франція на 1,5% — до 24,2 млн. т, а Польща на 2,8% — до 13,6 млн. т. Така ж динаміка зберігалася і в січні 2022 року. За підсумками місяця в регіоні було вироблено 11,67 млн. т молока, що на 0,5% менше показників минулого року.

Статистика США свідчила про зростання виробництва молока в загальному за підсумками 2021 року на 1,4% — до 102,6 млн. т. Проте, в останні два місяці року динаміка пішла на спад, продовжуючи скорочуватись і в січні-лютому 2022-го. Так, за перші два місяці поточного року обсяг виробництва там зменшився на 1,4% — до 16,6 млн. т.

Занепокоєння також викликав той факт, що вперше за багато років американські фермери скорочували поголів'я корів. Так, починаючи із травня 2021-го, чисельність корів ішла на спад і до кінця року скоротилася на 1,27% — до 8,88 млн. голів. Дані лютого 2022-го також були нижчі за показники минулого року — 8,877 млн. голів (-0,8%), див. графік 3.

Графік 3. Динаміка чисельності корів у США, млн. гол.

Джерело: clal.it.

Якщо на європейському та американському ринках головним драйвером уповільнення виробництва стала собівартість, то в Новій Зеландії та Австралії ним стала несприятлива погода.

У лютому виробництво в Новій Зеландії знизилось на 8,2% порівняно з минулим роком — до 1,8 млн. т. Така тенденція зберігається вже сьомий місяць поспіль. Загалом за 9 місяців 2021/22 МР в регіоні було вироблено 17,2 млн. т молока, що на 4,2% менше ніж у попередньому періоді.

Ситуація в Австралії не краща. За вісім місяців маркетингового сезону виробництво скоротилося на 3% — до 6,3 млн. т.

Нестача молока на ринку та висока собівартість штовхають ціни на молоко вгору.

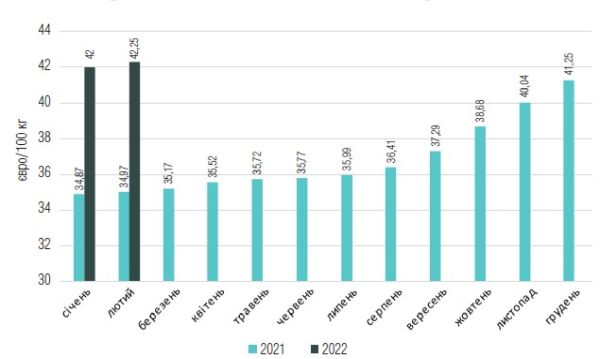

Середньовиважена індикативна ціна на молоко, за інформацією IFCN, протягом минулого року також невпинно росла, а в січні 2022-го досягла свого максимуму з 2014 року та становила 54,5 дол./100 кг (ЕСМ: жир — 4%, білок — 3,3%), що на 34,6% вище ціни січня 2021-го (графік 4).

Графік 4. Динаміка індикативної ціни на молоко IFCN, дол./100 кг (ЕСМ)

Джерело: IFCN.

Середня ціна на молоко в ЄС також росте. Центнер молока в лютому коштував 42,3 євро, що на 21% вище лютого минулого року (графік 5).

Графік 5. Середня ціна на молоко в ЄС, євро/100 кг

Джерело: clal.it.

ЩО ВІДБУВАЄТЬСЯ В УКРАЇНІ

Які і всі галузі економіки молочна в перші дні війни була в шоковому стані. Зірвані ланцюжки постачання, зокрема й між фермою, молочним заводом та торговельною мережею, блокування експорту фактично паралізували ведення бізнесу. Проте, за кілька тижнів галузь почала працювати, підлаштовуючись під нові реалії та виклики.

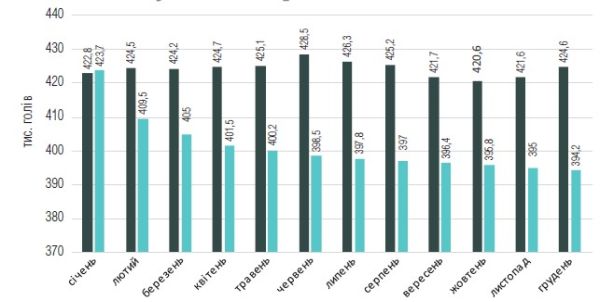

Статистичних даних по поголів'ю та виробництву молока наразі немає. Проте, за попередніми підрахунками, лише в лютому чисельність промислових корів скоротилася на 15 тис. голів. Мова йде про тимчасово окуповані території, де діяльність МТФ блокована окупантами. При цьому, за прогнозами, кількість поголів'я буде скорочуватися на фоні проблем з кормами та іншими складовими операційної діяльності. До кінця року загальна чисельність промислового поголів'я може опуститися з 423,7 до 394,2 тис. голів (графік 6), за умови, що радіус просування ворога залишиться незмінним.

Графік 6. Динаміка чисельності промислових корів у 2021−2022 роках, тис. голів

*З лютого 2022 року прогнозовані значення (оптимістичний сценарій). Під оптимістичним сценарієм розуміємо ситуацію, коли площа окупованих територій та тих, на яких ведуться бої, залишиться незмінною протягом року, а на територіях, вільних від бойових дій, кормова база буде достатньою.

Наразі ж, більшою чи меншою мірою в окупації або з проведенням активних бойових дій перебувають 10 українських областей, на яких було сконцентровано 43,2% всього промислового поголів'я та 42,3% валу молока. Найбільшу частку молока давали найгарячіші точки — Чернігівська (8,9% всього промислового молока), Харківська (8,9%), Київська (8,2%), Сумська (5,9%) та Житомирська (4,3%) області.

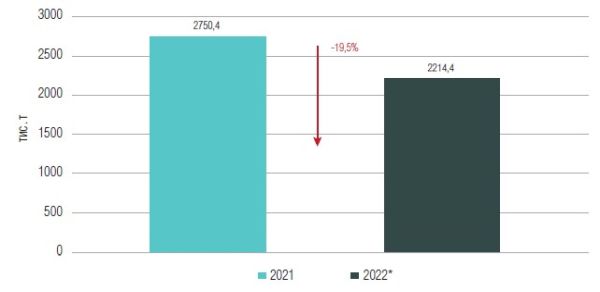

За попередніми прогнозами, виробництво промислового молока у 2022 році може опуститися на 19,5% — з 2,75 до 2,21 млн. т (графік 7). Хоча показники падіння можуть бути значно вищими, адже продуктивність корів вже зараз опустилися від 15 до 70%, залежно від регіону.

Графік 7. Прогноз виробництва промислового молока у 2022 році, тис. т

*Для 2022 року прогнозоване значення (оптимістичний сценарій).

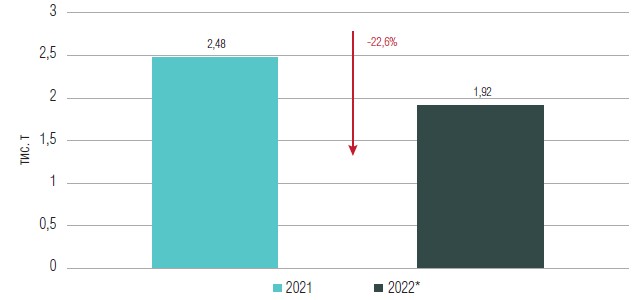

Відповідно, надходження молока на переробні підприємства буде також скорочуватися: за нашими оцінками — в межах 22% (графік 8) Адже саме промислові господарства забезпечували основний вал надходження на переробку (більше 80%). При цьому, існує велика ймовірність того, що буде зростати частка закупівлі молока від населення. Такий сценарій може стати реальним за рахунок відновлення внутрішнього попиту.

Графік 8. Прогноз надходження молока на переробку у 2022 році, тис. т

*Для 2022 року прогнозоване значення (оптимістичний сценарій).

Усе ж, на даний час, переробники продовжують надавати перевагу саме промисловому молоку: заготівельникам логістично невигідно об'їжджати багато господарств населення та збирати молоко-сировину.

За даними Інфагро, у березні відмічалося деяке зниження закупівельних цін на сире молоко в Україні. Логічно, що ефект зміни ціни спостерігається за географічним принципом — від мінімальної на Заході до кардинальної в зоні бойових дій.

Через те, що з початком війни на ринку сировини склався профіцит, переробники при закупівлі надають перевагу молоку сільгосппідприємств. Тому сировина від господарств населення подешевшала найкритичніше, за місяць середня закупівельна ціна молока знизилась на 25%: з 8 грн./кг до 6 грн./кг.

Щодо сільськогосподарських підприємств, то діапазон цін на сировину в цій категорії значно зріс і також залежить від регіону. Не враховуючи вкрай тяжких випадків, діапазон вартості сировини переважно коливається в рамках 8,65−10,65 грн./кг.

Виробники молока зараз вимушені оптимізувати раціони годівлі і скорочують кількість доїнь (з трьох до двох). Це сприяє зменшенню пропозиції сировини, але у той же час допомагає бізнесу втримувати фінансовий баланс і сприяє збереженню поголів'я в Україні.

За даними Асоціації виробників молока, в тих регіонах, де довоєнні ланцюжки збуту молока-сировини фермами та дистрибуції готової продукції заводами були розірвані (Київська, Черкаська, Харківська, Дніпропетровська, Полтавська, Миколаївська області), ціни від 27 березня починають поступово відновлюватися через зростаючий попит з 8−8,4 грн./кг сировини екстрасорту (без ПДВ, базис) до 9−10 грн./кг. У більшості регіонів ціна екстраґатунку тримається на рівні 10−10,40 грн./кг (без ПДВ).

Водночас із урегулюванням ланцюгів постачання молока на початку квітня, на більш зрозумілий рівень почали виходити внутрішні закупівлі — як з боку населення, так і держзамовлення (у вигляді сиру твердого, сухого молока та масла). Наразі 30% реалізації молочної продукції здійснюється через держзакупівлі. Найболючішою темою залишається експорт, адже порти Чорного моря залишаються заблокованими, а до Європи можуть поставляти молочні продукти лише переробники, які мають єврономери. Тому на кінець березня зовнішня торгівля молочними продуктами залишалася практично заблокованою. Склади перенавантажені молочними продуктами, що стримує роботу галузі та позбавляє її реальних валютних надходжень. Над вирішенням цих питань наразі активно працює профільне міністерство.

За словами його очільника, Україна щомісяця втрачає 1,5 млрд. дол. від блокування експорту. В європейських споживачів створюється продовольча криза, а в африканських — посилюється голод.

«Тому ми з партнерами шукаємо альтернативні логістичні шляхи для відправки наших вантажів через європейські морські порти, зокрема румунський морський порт Констанца. Крім того обговорюємо можливості залізничних перевезень, збільшення обсягів транзитних перевезень вантажним транспортом», — зазначив Микола Сольський.

ЯК РОЗВИВАТИМЕТЬСЯ РИНОК У 2022 РОЦІ

Виходячи з того, які фактори наразі чинять тиск на світовий молочних ринок, варто очікувати, що поточний рік буде непростим — як для України, так і світу в цілому:

- Ціни на молоко будуть рости й надалі. Особливо гостро це відчуватиметься у першому півріччі 2022 року.

- Попри високі закупівельні ціни собівартість буде досить важко покрити. Світова ціна на корми у 2021 році вже зросла на 38% і буде зростати в поточному році через війну в Україні. Крім того, будуть рости ціни на паливо, газ та добрива через блокування торгових відносин з країною-агресоркою — росією.

- Зростає значення самозабезпечення молочною продукцією для продовольчої безпеки. Зриви в глобальному ланцюзі поставок, ймовірно, триватимуть і надалі, створюючи невизначеність як для покупців, так і для продавців. Тому достатній обсяг молочної продукції відіграватиме суттєву роль. Держави будуть створювати належні умови для нарощення власного виробництва.

- Пандемія продовжуватиме впливати на молочну галузь та зайнятих в молочній промисловості. Після спалаху пандемії COVID-19 молочна промисловість швидко пристосувалася і спочатку не зазнала значного впливу на ціни, попит і пропозицію молока. Оскільки пандемія триватиме й у 2022 році, проблема доступності робочої сили може вплинути на зайнятість на молочних фермах, а також на зайнятість по всьому ланцюжку створення вартості. Це підвищить значимість продуктивності та може прискорити впровадження нових технологій.

Відновлюємо роботу, щоб інформаційно підтримувати молочарів. В умовах військового стану на перший план виходять інші потреби і формуються нові запити — інформація потрібна тут і зараз. Тому всі матеріали оперативно й повністю публікуватимуться на сайті www.milkua.info. Для передплатників з певною періодичністю готуватимемо і надаватимемо ПДФ-версію кожного номера. Всі, хто захочуть мати добірку матеріалів під рукою, отримають вільний доступ до онлайн-версії.

Відновлюємо роботу, щоб інформаційно підтримувати молочарів. В умовах військового стану на перший план виходять інші потреби і формуються нові запити — інформація потрібна тут і зараз. Тому всі матеріали оперативно й повністю публікуватимуться на сайті www.milkua.info. Для передплатників з певною періодичністю готуватимемо і надаватимемо ПДФ-версію кожного номера. Всі, хто захочуть мати добірку матеріалів під рукою, отримають вільний доступ до онлайн-версії.

Через труднощі з друком і доставкою паперовий варіант журналу найближчим часом не плануємо, але повернемось до нього при першій слушній нагоді.