Молоко і ферма

Ринок кормів: короткі підсумки важкого року

РИНКИ. ЦІНИ. ПРОГНОЗИ

Втрата територій, замінування, руйнування елеваторів та переробних заводів, блокування портів та енергетичний терор — і це не весь перелік проблем, з якими довелося стикнутися цьогоріч вітчизняним аграріям. Сьогодні всі добре розуміють, що лише перемога України в цій війні зможе їх вирішити. То ж, як завершуємо рік?

Яна Лінецька, аналітик Асоціації виробників молока

ЗЕРНОВІ

Пшениця

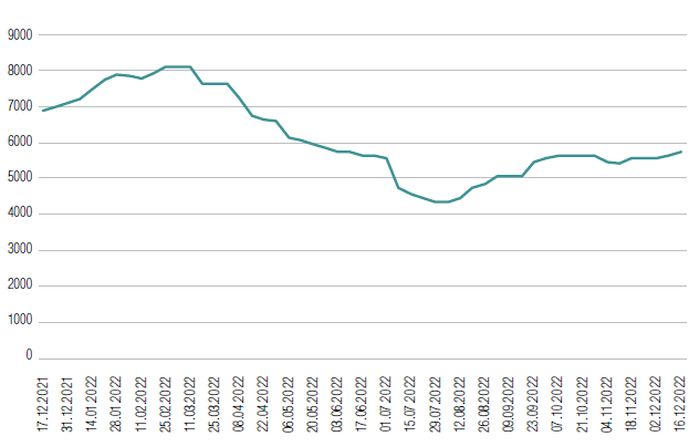

Обстріли росіянами енергетичної системи України в першій декаді грудня зупинили роботу портів Одеси, хоча на тлі активізації попиту з боку трейдерів закупівельні ціни на продовольчу пшеницю в портах України, навпаки, виросли на 3−5 дол./т — до 210−220 дол./т. Ціна на фуражну зернову також піднялася на 5 дол. — до 190−200 дол./т. На внутрішньому ринку фуражна пшениця протягом 49-го тижня (5−11 грудня) також подорожчала на 100 грн. — до 5400 грн./т (умови СРТ), див. графік 1.

Фермери стримують продажі пшениці, оскільки зайняті збиранням та сушкою кукурудзи, а для поповнення обігових коштів реалізують сою і соняшник, а хто зміг протриматися, то й минулорічний урожай

За повідомленням graintrade, в Україні стає менше продовольчої пшениці. Через дощі під час збирання якість пшениці цьогоріч значно гірша, тому незабаром премія за продовольче зерно може вирости з 10−15 до 20−25 дол./т.

За оцінками міністерства сільського господарства США (USDA), Україна у 2022/23 МР експортувала 7,25 млн. т пшениці (15 млн. т торік), зокрема 1−14 грудня — 482 тис. т (364 тис. т торік). Щоб вийти на прогнозовані відомством 12,5 млн. т, потрібно щомісяця експортувати по 800 тис. т, заявляють експерти

За даними Єврокомісії, країни ЄС за тиждень, 5−11 грудня, скоротили експорт пшениці майже вдвічі — до 242,8 тис. т через падіння попиту з боку імпортерів, а загалом з початку сезону експортували 15,4 млн. т пшениці (зокрема Франція — 6,5 млн. т), що на 6% перевищує торішні темпи.

USDA у своєму грудневому балансі попиту та пропозиції зернових знизили прогноз виробництва пшениці у світі на 2,1 млн. т — до 780,6 млн т. Попри це, після його оприлюднення пшеничні котирування значно просіли: на 0,2% або 0,55 дол. (до 273,8 дол./т) — березневі ф’ючерси на м’яку озиму SRW-пшеницю в Чикаго; на 0,4% або 1,25 дол. (до 301,5 дол./т) — січневі ф’ючерси на чорноморську пшеницю в Чикаго та на 1% або 3,18 дол. (322 дол./т) — березневі ф’ючерси на пшеницю на паризькій Euronext.

Графік 1.

Динаміка цін на фуражну пшеницю, грн./т

Джерело: Фенікс Агро.

Кукурудза

Експерти USDA п’ятий місяць поспіль знижують прогноз світового виробництва та кінцевих запасів кукурудзи, але другий місяць всупереч їх оцінкам котирування падають на тлі скорочення світового попиту. Про це повідомляють аналітики graintrade. У грудневому звіті найбільше були знижені прогнози для України, рф та ЄС, але поки не відкоригована оцінка для Аргентини, де посуха затримує сівбу.

Прогноз світового виробництва знижено на 6,5 млн. т — до 1,1639 млрд. т (1,217 млрд. т у 2021/22 МР та 1,129 млрд. т у 2020/21 МР). Зокрема для України прогноз було знижено на 4,5 млн. т — до 27 млн. т (для порівняння — роком раніше було зібрано 42,1 млн. т), хоча Зернова асоціація через затримку збирання оцінює його у 24 млн. т. Для ЄС прогноз зменшено на 0,6 млн. т — до 54,2 млн. т (70,95 млн. т торік) та для рф на 1 млн. т — до 14 млн. т (15,2 млн. т торік).

Ринки очікували суттєвішого зниження прогнозів виробництва для Південної Америки та США, тому навіть попри низхідний характер звіту котирування на кукурудзу знизилися наступним чином: березневі ф’ючерси в Чикаго — на 0,2% — до 253,5 дол./т, а на паризькій Euronext на 1,5% — до 318,8 дол./т.

Закупівельні ціни на кукурудзу в портах України на 49 тижні (5−11 грудня) знизилися на 2−4 дол./т — до 200−205 дол./т (або 7500−7600 грн./т) через зупинку приймання внаслідок перебоїв з енергопостачанням або відсутність вільних ємностей через несвоєчасний підхід суден. Трейдерам вистачає навіть обмежених пропозицій від фермерів, тому вони не підвищують закупівельні ціни, особливо на тлі зниження світових.

На внутрішньому ринку кукурудза фуражна станом на 16 грудня піднялася в ціні на 100 грн. — до 5600 грн./т (графік 2). Про це повідомляє трейдингова компанія «Фенікс Агро».

У черзі на вхід до портів України накопичилося 80 суден. Для стабільної роботи експортних терміналів інспекторам Спеціального координаційного центру (СКЦ) потрібно щоденно перевіряти не менше 10 суден, але російські представники обмежують їх кількість до 5-ти і менше. За даними СКЦ, протягом 49-го тижня поставки з українських портів Чорного моря скоротилися на 21%.

Починаючи з 1 липня, Україна експортувала 10,5 млн. т кукурудзи, з них у грудні — лише 935 тис. т, тоді як торік ці показники становили 7,8 та 1,75 млн. т, відповідно.

Графік 2.

Динаміка цін на кукурудзу, грн./т

Джерело: Фенікс Агро.

ОЛІЙНІ

Соя

Соєві котирування на біржі в Чикаго після падіння на 2,8% наприкінці 49-го тижня з понеділка почали зростати, попри зниження світових цін на нафту, які тиснуть на котирування соєвої та пальмової олії та ріпаку. Про це повідомляє graintrade.

На біржі в Чикаго січневі ф'ючерси на сою з початку 50-го тижня (12 грудня) виросли на 2,4% — до 541 дол./т, а загалом за місяць — на 1,9%.

Спека у 30−35 °С в Аргентині на тлі дефіциту опадів затримує сівбу та погіршує стан ранніх посівів, що підтримує ціни.

В Україні через постійні ракетні обстріли робота частини переробних підприємств паралізована. Це посилює внутрішній попит на шріт з боку тваринників та птахівників і підтримує ціни на сою.

За даними Мінагрополітики, в Україні з 1,5 млн. га намолочено 3,6 млн. т сої з урожайністю 2,42 т/га, що на 20% перевищує показник минулого сезону. За відсутності нормального експорту це може посилити тиск на ціни.

На 49-му тижні закупівельні ціни на ГМО-сою виросли до 13 500−14 500 грн./т, тоді як ціни попиту на сою без ГМО залишились на рівні 15 000−16 000 грн./т з доставкою на завод. Затримка російськими інспекторами в Стамбулі огляду судів перед заходом у порти України не дозволяє трейдерам відновити активну закупівлю сої в портах, тому вони купують її незначними партіями за ціною 380−425 дол./т з доставкою в порти Дунаю та Чорного моря.

За даними Фенікс Агро, соєва макуха за тиждень виросла в ціні на 200 грн. — до 16 700 грн./т, а шріт залишився стабільним — 18 000 грн./т (за даними EXW).

Ринок сої страждає від зниження попиту з боку Китаю — основного світового імпортера олійної. За даними митниці, в листопаді Китай імпортував 7,35 млн. т сої, що на 14% менше, ніж у листопаді 2021 року. За 11 місяців 2022-го імпорт сої скоротився на 8,1% — до 80,53 млн. т.

У грудні трейдери стежитимуть за погодою в Південній Америці. Якщо кількість опадів збільшиться, то ціни на сою можуть знову почати падати слідом за зниженням цін на нафту та рослинні олії.

Соняшник

На фоні зменшення пропозиції соняшнику з боку продавців та перебоїв у роботі переробних підприємств ціни експорту на олійну залишилися на попередньому рівні. Про це пише SPIKE BROKERS у Telegram. Заводи в Україні купували соняшник в діапазоні 340−420 дол./т без ПДВ (DAP-завод).

За даними Мінагрополітики, у першій декаді грудня експорт олійних культур та соняшникової олії з України уповільнився, тоді як експорт соняшникового шроту різко збільшився. Протягом 1−8 грудня було експортовано 159 тис. т соняшникового шроту, з яких понад 70% (або 112,4 тис. т) було відвантажено до Китаю. У поточному сезоні (з 1 вересня) вже експортовано 1,2 млн. т шроту. Активний експорт шроту на тлі зупинки переробних заводів призвів до зростання внутрішніх цін. Так, тонна шроту станом на 16 грудня коштувала 9500 грн., що на 2000 грн. вище ціни попереднього тижня (8 грудня), див. графік 3.

Експорт соняшнику у 2022/23 МР становив 962 тис. т, зокрема, за період 1−7 грудня — 74,8 тис. т, з яких 26,9 тис. т було відвантажено до Болгарії та 19,6 тис. т до Румунії. Цьогорічний урожай соняшника не перевищить 10 млн. т, тому в разі активного експорту конкуренція за обсяги між переробниками та експортерами у другій половині сезону значно посилиться.

За даними УкрАгроКонсалту, скорочення врожаю соняшнику порівняно з минулим роком (-33%) призведе до втрати Україною першого місця у глобальному рейтингу експортерів соняшникової олії, яке вона утримувала протягом багатьох років. Однак є дуже великі шанси, що це буде короткостроково. Порівняння прибутковості показує, що наступного року фермери можуть віддати перевагу сівбі олійних культур. При цьому ареал вирощування переміститься в більш урожайні регіони, що додає оптимізму щодо обсягів виробництва.

Графік 3.

Динаміка цін на соняшниковий шріт та макуху, грн./т

Джерело: Фенікс Агро.

В умовах військового стану всі матеріали журналу оперативно й повністю публікуються на сайті www.milkua.info. Передплатникам надаватимемо ПДФ-версію кожного номера. Всі охочі мати добірку матеріалів під рукою, можуть отримати вільний доступ до онлайн-версії. Через труднощі з друком і доставкою паперовий варіант журналу найближчим часом не плануємо, але повернемось до нього при першій слушній нагоді.

В умовах військового стану всі матеріали журналу оперативно й повністю публікуються на сайті www.milkua.info. Передплатникам надаватимемо ПДФ-версію кожного номера. Всі охочі мати добірку матеріалів під рукою, можуть отримати вільний доступ до онлайн-версії. Через труднощі з друком і доставкою паперовий варіант журналу найближчим часом не плануємо, але повернемось до нього при першій слушній нагоді.